10月15日,对于支付宝、财付通等中国的第三方支付机构来说,是个重要的日子。

按照央行要求,各银行和支付机构应于10月15日前完成接入网联平台和业务迁移相关准备工作。目前,已有20余家支付机构和银行完成了接入工作,包括财付通、支付宝等第三方支付机构。

央行要求第三方支付机构全部接入网联

今年8月4日,央行支付结算司印发《中国人民银行支付结算司关于将非银行支付机构网络支付业务由直连模式迁移至网联平台处理的通知》。

通知表示,自2018年6月30日起,支付机构受理的涉及银行账户的网络支付业务全部通过网联平台处理。各银行和支付机构应于2017年10月15日前完成接入网联平台和业务迁移相关准备工作。

为何接入网联?

网联也被称为”网络版银联”,即线上支付统一清算平台,是在央行指导下,由中国支付清算协会组织成立,用以处理由非银行支付机构发起的、与银行交互的支付业务,按照“共建、共有、共享”原则共同发起筹建。网联只是一个清算平台,并不直接开展支付业务,以保持中立性。

网联的成立,在一定程度上能够纠正第三方支付机构违规从事跨行清算业务,改变支付机构与银行多头连接开展业务的问题。也就是说,第三方支付机构的线上支付通道,不需要也不能再直接对接银行,而是通过网联平台直接与各家银行对接。

网联成立后的第三方支付模式示意图。

事实上,央行推动网联成立的意图非常明显:利于监管。近几年,第三方支付行业的快速发展,给支付和金融市场造成了混乱。而网联的成立,通过可信服务和风险侦测,可以防范和处理诈骗、洗钱、钓鱼以及违规等风险。

从某种程度上讲,网联可以减少银行与众多第三方支付机构直连的繁琐过程,特别是一些中小型银行。网联可以让参与支付的各方,权责逐渐变得更加明确、清晰和独立。

在此之前,支付机构和银行之间的费用由多家第三方支付机构和多家银行分别拟定,多方关系比较紊乱。网联建成后,第三方支付公司和银行面临由“n”变“1”,所有的接口都通向网联,网联接口同一价钱,可避免业内话语权影响公允竞争;也有助于使资金流向一目了然,有利于监管。

网联上线对第三方支付行业有何影响?

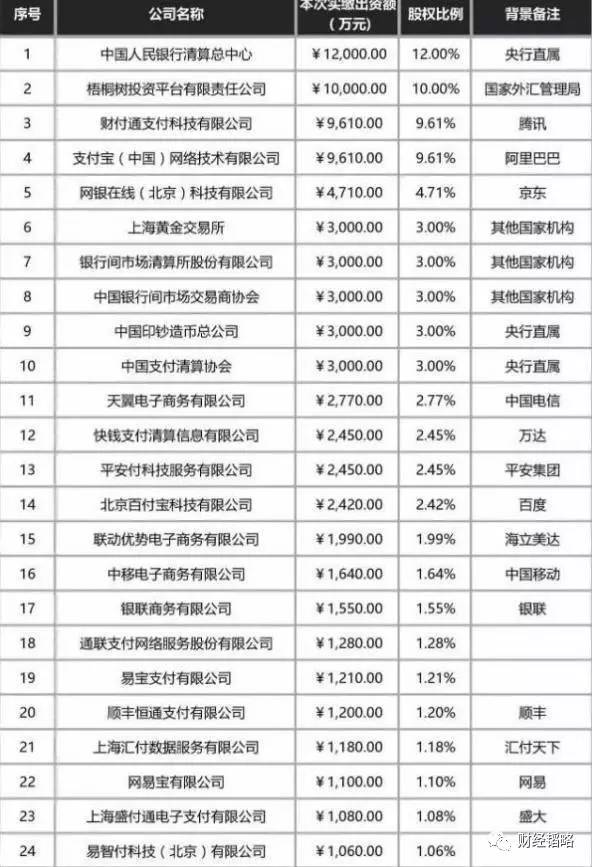

央行把第三方支付“收编了”,下图是网联公司的股东名单:

上图中出资额为“首次出资”,最终出资完成后公司注册资本为20亿元,股权比例与上图一致。国内主要第三方支付机构,都获得了入股网联的资格。对于第三方支付机构来说,在“收编”的同时苦乐不均。财付通获得了跟支付宝平起平坐的地位,京东也跻身第五大股东。

1、对大型第三方支付机构的影响(支付宝、财付通):沉淀资金被否定

网络支付清算平台网联的建立,目的是切断第三方支付机构直连银行的清算模式,解决困扰已久的备付金集中管理难题,理论上将不再享有对沉淀资金的支配和收益。以支付宝和财付通为代表的大量第三方支付机构,开设多个备付金账户,关联关系复杂且透明度低,从某种意义上看,第三方支付机构各自构建支付清算体系,却游离在现有金融系统之外。

2、洗钱不好洗了。

支付宝、财付通们将被“严格管制”,他们的每笔转账交易,都将被央行看清楚。而在此之前,由于交易是“直连模式”,央行看不到第三方支付的“完整的资金转移链条”,这理论上为洗钱、行贿、偷漏税行为提供了便利。

3、央行通过网联,获得了更多的金融大数据。

央行设立了一个“网联”,等于在支付宝和用户间放了一个数据引流器,所有的支付清算数据,最终都通过网联汇总到央行这来了。

4、网联上线将对消费者带来一定利好

“线上清算费率或仍有下降空间,线上线下费率可能趋于统一。随之也将传导给消费者,降低使用成本,同时中小机构也能够有更多针对C端的创新,提供更优质便捷的服务”,易观支付分析师王蓬博指出。

所以,网联的成立,不仅是国家重拳净化金融环境,更代表着由国家主导的中国新信用体系打响了第一枪!

来源:中国经济网

编辑:刘秋平

时刻新闻

时刻新闻